Ein von der Zentralbank finanziertes bedingungsloses Grundeinkommen kann die Kluft zwischen Schulden und Geldmenge schließen, eine unverzichtbare Absicherung schaffen und dabei zyklische Rezessionen verhindern.

In einem Artikel auf CNBC.com vom 16. April 2020 heißt es, dass Spanien als erstes Land in Europa langfristig ein bedingungsloses Grundeinkommen (BGE) einführen wird.1 Spaniens Wirtschaftsminister hat demnach bekannt gegeben, dass „sobald wie möglich“ jeder Bürger „für immer“ ein Einkommen haben soll. Guy Standing, der an der Universität London eine Forschungsprofessur innehat, sagte zu CNBC, dass ohne ein bedingungsloses Grundeinkommen keine Aussicht auf eine weltweite wirtschaftliche Erholung bestünde. „Es ist ganz einfach“, sagte er, „wir werden über kurz oder lang irgendeine Art von Grundeinkommen haben.“ 2

Die Frage, woher der Staat das Geld nimmt, ist kein überzeugender Einwand mehr gegen die Einführung einer finanziellen Absicherung für jeden Menschen. Der Staat kann sich das Geld einfach dort holen, wo er gerade über fünf Billionen US-Dollar für die Finanzmärkte und amerikanische Konzerne hergenommen hat: Die Zentralbank kann es drucken. In einem Onlineartikel auf WolfStreet.com äußert sich der Analyst Wolf Richter wie folgt dazu, dass durch das CARES-Gesetz 1,77 Billionen US-Dollar an die Finanzmärkte flossen:

„Hätte die Fed[eral Reserve Bank] die 1,77 Billionen an die 130 Millionen Haushalte überwiesen, dann hätte jeder Haushalt 13.600 Dollar erhalten. Aber nein, so kam der Geldregen nur der Wall Street und den Vermögenden zugute.“ 3

Geld, das die Zentralbank schöpft und der Wirtschaft zuführt, könnte für viele Zwecke verwendet werden, unter anderem für den Ausbau von Infrastruktur, um eine nationale Infrastruktur- und Entwicklungsbank mit Kapital auszustatten, um ein studiengebührenfreies Studium an staatlichen Hochschulen zu ermöglichen, um die medizinische Versorgung und die soziale Absicherung zu finanzieren – oder um ein bedingungsloses Grundeinkommen einzuführen. Der von der Regierung verordnete Shutdown hat die Privathaushalte in die prekärste Lage seit der Weltwirtschaftskrise gebracht. In dieser Krisensituation scheint ein Grundeinkommen für alle die direkteste und wirkungsvollste Methode zu sein, damit jeder, der Geld braucht, zu Geld kommt. Kritiker werden jedoch einwenden, dass so nur Inflation ausgelöst wird und die Währung zusammenbricht. Mike Maloney, der vehement für den Besitz von Edelmetallen wirbt, klagt in einem Podcast:

„Wir werden nicht wohlhabender, indem wir immer mehr Ziffern in Rechner eintippen. Falls diese irrsinnige Theorie sich durchsetzt, dass dauerhaft Geld für nahezu jeden gedruckt wird, dann wird das Geld im Geldbeutel immer weniger wert sein. Es soll mir doch mal jemand erklären, wie das funktionieren kann.“ 4

Nachdem ich mich in dieses Thema eingearbeitet hatte, entschloss ich mich, die Herausforderung anzunehmen. Im Folgenden stelle ich dar, wie und warum ein von der Zentralbank finanziertes bedingungsloses Grundeinkommen funktionieren kann, ohne dass die Kaufkraft des Geldes zerstört wird.

Ein schuldenbasiertes Geldsystem führt zu chronischer Geldunterversorgung der Verbraucherwirtschaft

Zunächst einige grundlegende Informationen über unser heutiges Geld. In unserem Geldsystem ist die Geldmenge nicht festgelegt und nicht stabil. Vielmehr haben wir ein Kreditsystem, in dem Geld jeden Tag neu entsteht und verschwindet. Die Banken schöpfen Geld in Form einer Bankeinlage, wenn sie einen Kredit vergeben, und dieses von ihnen geschaffene Geld hört auf zu existieren, wenn der Kredit zurückgezahlt wird, wie die Bank von England detailliert erläutert.5 Werden weniger Schulden aufgenommen als getilgt, schrumpft die Geldmenge, was als „Schuldendeflation“ bezeichnet wird. Eine Deflation ihrerseits löst dann eine Rezession und in der Folge eine Wirtschaftskrise aus. Der Begriff „Helikoptergeld“ bezeichnet eine Maßnahme, die dieses gefürchtete Problem lösen soll. Die Bezeichnung geht auf den Wirtschaftswissenschaftler Milton Friedman zurück, dem zufolge man leicht einer Deflation vorbeugen kann: Man drucke einfach Geld und lasse es von einem Hubschrauber aus auf die Menschen herunterregnen.

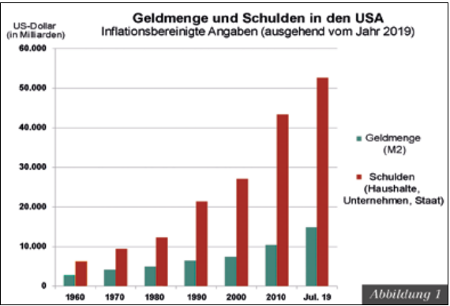

Aufgrund der Art und Weise, wie Geld entsteht, ist die Geldversorgung stets deflationär, das heißt, es ist ständig zu wenig Geld vorhanden. Die Banken schöpfen lediglich den Kreditbetrag, aber nicht den für die Rückzahlung hinzukommenden Zinsbetrag, sodass also immer mehr Geld zurückgezahlt werden muss, als durch die Kreditvergabe erzeugt wurde. Damit steigen die Schulden stets schneller als die Geldmenge, wie man in der Grafik von WorkableEconomics.com sehen kann.6

Wenn die Schuldenlast so groß wird, dass die Kreditnehmer sich nicht noch weiter verschulden können, tilgen sie alte Kredite, ohne neue aufzunehmen; die Geldmenge schrumpft beziehungsweise deflationiert.

Kritiker dieser Theorie, in der auch vom „Schuldenvirus“ gesprochen wird, sagen, dass die Kluft zwischen dem Schuldenstand und der für die Rückzahlung zur Verfügung stehenden Geldmenge durch die „Geldumlaufgeschwindigkeit“ überbrückt werden könne. Schulden werden nach und nach abbezahlt. Wenn die Kreditgeber die an sie zurückgezahlten Beträge wieder in die Wirtschaft zurückführen, also ausgeben, können die Schuldner mit diesem Geld die nächsten Monatsraten tilgen. Der Fehler dieses Arguments besteht darin, dass Geld, das durch Kreditaufnahme entstanden ist, mit der Rückzahlung aufhört zu existieren und somit für die Wirtschaft nicht mehr zur Verfügung steht. Eine Schuldentilgung löscht den Schuldenstand und lässt das Geld verschwinden.

Ein weiteres Problem mit der „Umlaufgeschwindigkeit des Geldes“ besteht darin, dass die Kreditgeber ihren Gewinn nicht unbedingt ausgeben, also „in die Verbraucherwirtschaft zurückführen“. Wir haben es tatsächlich mit zwei Arten von Wirtschaft zu tun: der Konsumenten- und Produzentenwirtschaft, die Produkte und Dienstleistungen erzeugt und handelt, sowie der Finanzwirtschaft, wo Geld Rendite erbringen soll, ohne dass neue Güter und Dienstleistungen entstehen. Die Finanzwirtschaft lebt im Wesentlichen als ein Schmarotzer der echten Wirtschaft, verfügt aber mittlerweile über den größten Teil des vorhandenen Geldes. Es ist zwar nicht vorgeschrieben, aber gängige Praxis, dass die Zentralbank die Geldmenge laufend anpasst, um die Finanzmärkte zu stützen. Das heißt, dass Unternehmenseigner und Kapitalgeber in der Finanzwirtschaft mehr und schneller Geld verdienen können als durch Investitionen in Arbeitskräfte und Betriebsmittel (wie zum Beispiel Maschinen). Banker, Investoren und andere „Sparer“ legen ihr Geld in Aktien und Rentenpapieren an, verstecken es in Offshore-Steueroasen, bringen es ins Ausland oder lagern es als Bargeld. Ende 2018 hatten US-Unternehmen 1,7 Billionen US-Dollar an Bargeld,7 und 70 Prozent aller 100-Dollar-Scheine befanden sich in Übersee.8

In der Konsumenten- und Produzentenwirtschaft führt das zu unzureichenden Investitionen und unzureichender Nachfrage. Eine Abhandlung des Roosevelt-Instituts vom Juli 2017 mit dem Titel „Welcher Aufschwung? Warum die Fed weiterhin eine expansive Politik betreiben sollte“ beschreibt die Situation:

„Das BIP bleibt deutlich sowohl hinter dem langfristigen Trend zurück als auch unter den vor zehn Jahren erstellten Prognosen. Im Jahr 2016 war das reale BIP pro Kopf niedriger als vom Congressional Budget Office (CBO) 2006 vorhergesagt, und es gibt keine Anzeichen dafür, dass es das vorhergesagte Niveau erreicht.“ 9

Der Bericht macht deutlich, dass eine zu schwache Nachfrage die wahrscheinlichste Erklärung für das schwache Wachstum ist. Die Löhne stagnierten, doch die Produzenten hätten erst auf steigende Nachfrage hin mehr produziert.

Im antiken Mesopotamien wurde die Differenz zwischen dem Schuldenstand und der für die Rückzahlung zur Verfügung stehenden Geldmenge durch einen regelmäßigen Schuldenerlass eliminiert.10 Aber heutzutage werden Kredite nicht von Königen und Tempeln vergeben, sondern von (Privat-)Banken, denen es nichts bringt, Schulden zu erlassen. Ihre Aufgabe ist es, den größtmöglichen Gewinn für Aktionäre zu erzielen; außerdem würden sie riskieren, durch Kreditausfälle selbst insolvent zu werden. Aber es gibt noch eine Möglichkeit, eine Schuldenkluft zu vermeiden: nämlich regelmäßig Geld in Umlauf zu bringen, das nicht durch Kreditaufnahme entsteht.

Wie viel Geld muss in Umlauf gebracht werden, damit die Geldversorgung sichergestellt ist?

Die wegen des Coronavirus verordnete Einschränkung der Wirtschaftstätigkeit hat die Schuldenkrise verschärft, aber der Wirtschaft hat schon lange vorher ein noch nie da gewesener Schuldenberg zu schaffen gemacht. Mit einem bedingungslosen Grundeinkommen würde man die Kluft zwischen den Verbraucherschulden und dem für die Tilgung verfügbaren Geld angehen. Da es entsprechende Differenzen bei Unternehmensschulden, Schulden des Bundes, der Bundesländer (beziehungsweise US-Bundesstaaten) und der Städte und Kommunen gibt, bleibt genug Spielraum für den Einsatz von Helikoptergeld, bevor aus einer Schuldendeflation eine Inflation werden würde.

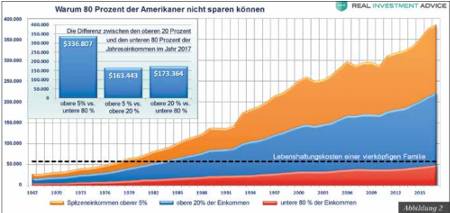

Betrachtet man die Verbraucherschulden, so sieht man, dass 2019 80 Prozent der US-amerikanischen Haushalte Kredite benötigten, um ihre Ausgaben zu bestreiten (siehe die Grafik von Lance Roberts aus einem Artikel vom April 2019 11 in Abbildung 2).

Ein von der Zentralbank finanziertes bedingungsloses Grundeinkommen kann die Kluft zwischen Schulden und Geldmenge schließen, eine unverzichtbare Absicherung schaffen und dabei zyklische Rezessionen verhindern. Die Frage, woher der Staat das Geld nimmt, ist kein überzeugender Einwand mehr gegen die Einführung einer finanziellen Absicherung für jeden Menschen.

Ein von der Zentralbank finanziertes bedingungsloses Grundeinkommen kann die Kluft zwischen Schulden und Geldmenge schließen, eine unverzichtbare Absicherung schaffen und dabei zyklische Rezessionen verhindern. Die Frage, woher der Staat das Geld nimmt, ist kein überzeugender Einwand mehr gegen die Einführung einer finanziellen Absicherung für jeden Menschen. Ellen Hodgson Brown entwickelte ihr Forschertalent als praktizierende Anwältin für Zivilrecht in Los Angeles. Sie lebte elf Jahre lang in Kenia, Honduras, Guatemala und Nicaragua. Sie ist erfolgreiche Autorin von insgesamt elf Büchern.

Ellen Hodgson Brown entwickelte ihr Forschertalent als praktizierende Anwältin für Zivilrecht in Los Angeles. Sie lebte elf Jahre lang in Kenia, Honduras, Guatemala und Nicaragua. Sie ist erfolgreiche Autorin von insgesamt elf Büchern.

Kommentare

23. Dezember 2020, 14:45 Uhr, permalink

Alexander Heinz Naujoks

Völlig ohne Bedingungen ist unakzeptabel. Und vor allen ein sinnloses Zahlungsmittel. Ohne Private Satanische Banken

29. Dezember 2020, 11:39 Uhr, permalink

Achtung, Achtung!!

Bitte lesen sie auf der webseite "norberthaering. de" im Podcast, wie dieses Modell bereits heute schon als Machtinstrument missbraucht wird im Sudan u. A.

Titel des podcast ist "universelles Grundeinkommen"

Ich war Verfechter dieses..., jetzt sehe ich die Gefahren erst!!!

Kommentar schreiben